تعریف مالیات حقوق؛ محاسبه مالیات حقوق و پرداخت آن وظیفه کیست؟

در یک دسته بندی کلی مالیات به دو دسته مستقیم و غیرمستقیم تقسیم میشود:

- مالیات مستقیم: مالیاتهای که مستقیماً از دارایی و درآمد اشخاص (حقیقی یا حقوقی) حاصل میشود؛ نظیر مالیات بر درآمد حقوق و مالیات بر دارایی.

- مالیات غیرمستقیم: مالیاتی که به قیمت کالا و خدمات تعلق میگیرد و به مصرف کننده منتقل میشود. نظیر مالیات بر ارزش افزوده و مالیات واردات

طبق ماده 86 قانون مالیاتهای مستقیم (ق.م.م) و تبصره این ماده، مالیات بر حقوق جز مالیاتهای تکلیفی محسوب میشود. مالیات تکلیفی بدین معناست که شناسایی مبلغ و پرداخت مالیات حقوق پرسنل به عهده پرداختکننده حقوق (کارفرما) است و پرسنل در قبال مالیات بر درآمد حقوق وظیفهای ندارند.

مالیات حقوق کارگران چقدر است؟

تفاوتی بین مالیات حقوق کارگران و کارمندان از نظر کسر مالیات وجود ندارد. در پایان هر سال نرخ مالیات بر درآمد برای همه کارگران و کارمندها به صورت یکسان تعیین میشود. نکتهای که مهم است به آن توجه کنیم این است که نرخ مالیات با توجه به میزان درآمدی که کارمند یا کارگر دارد تعیین میشود. برای تعیین نرخ مالیات بر درآمد برای هر سال، در ابتدا مقدار حقوقی که معاف از مالیات است مشخص میشود. برای مثال حداکثر حقوق معاف از مالیات برای سال 1401 برابر با پنج میلیون و ششصد هزار تومان تعیین شده است.

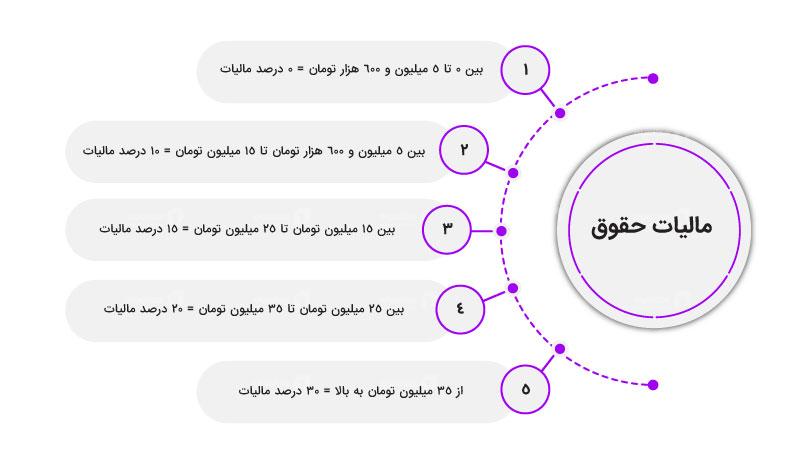

بعد از تعیین میزان حقوقی که معاف از مالیات است، نرخ مالیات به صورت پلهای تعیین میشود. به عبارت دیگر به میزانی که درآمد بالاتری داشته باشید باید بر اساس نرخهای مالیاتی بالاتری مالیات حقوق خودتان را پرداخت کنید. برای مثال کسانی که در سال 1401 بین پنج میلیون و ششصد هزار تومان تا پانزده میلیون تومان حقوق میگیرند باید 10% مالیات پرداخت کنند و کسانی که بین پانزده میلیون تومان تا بیست و پنج میلیون تومان درآمد دارند باید 15% مالیات پرداخت کنند. در این مقاله نرخ مالیات حقوق سال 1401 مصوبه کمیسیون تلفیق را برای سطوح مختلف درآمدی در یک جدول ارائه کردهایم.

بنابراین مالیات حقوق کارگران تفاوتی با مالیات حقوق کارمندان ندارد و نرخ مالیات حقوق فقط بر اساس میزان درآمد افراد تعیین میشود.

فرایند محاسبه مالیات بر حقوق کارگران چگونه است؟

مالیات و نرخ آن هر ساله یک مسئله مهم برای تمامیمشمولان است و در واقع همه مودیان در ابتدای سال منتظر اعلام بخشنامه مراجع قانونی در خصوص میزان معافیت مالیاتی و چگونگی محاسبه آن هستند. اما در میان همه مودیان و مشمولان، مالیاتِ کارگران و افرادی که در کارخانههای تولیدی یا خدماتی کار میکنند به دلیل اینکه سطح درامد پایین تری دارند از اهمیت خاصی برخوردار بوده و همیشه مورد توجه رسانهها قرار گرفته است.

اینکه نمایندگان کارگران چقدر میتوانند حقوق کارگران را رعایت کنند و چقدر شرایط اقتصادی و تورم موثر است همه بستگی به کمسیون تعیین کننده مالیاتها دارد و در نهایت خروجی این کمسیون الزامات قانونی را به همراه دارد؛ و کارفرمایان موظف میشوند قبل از پرداخت حقوق کارگران خود مالیات تکلیفی آن را کسر کرده و باقی مانده حقوق را به حساب آنها واریز نمایند.

اشخاص مشمول مالیات برحقوق چه کسانی هستند؟

طبق ماده 82 قانون مالیاتهای مستقیم درآمدی که شخص حقیقی در خدمت شخص دیگر (اعم از حقیقی یا حقوقی) در قبال تسلیم نیروی کار خود بابت اشتغال در ایران برحسب مدت یا کار انجام یافته به طور نقد یا غیرنقد تحصیل میکند مشمول مالیات بر درامد حقوق است.

مالیات حقوق بازنشستگان چقدر است؟ نحوه محاسبه مالیات حقوق بازنشستگان

در ماده 91 قانون مالیات های مستقیم، قانون گذار درباره معافیتهای مربوط به مالیات بر درآمد صحبت کرده است. مواردی که معاف از مالیات هستند در چند بند آورده شده است. قانون گذار در یکی از بندهای ماده 91، مواردی را به عنوان معاف از مالیات اعلام میکند:

“حقوق بازنشستگی و وظیفه و مستمری و پایان خدمت و خسارت اخراج و بازخرید خدمت و وظیفه یا مستمری پرداختی به وراث و حق سنوات و حقوق ایام مرخصی استفاده نشده.”

همانطور که میبینید بر اساس این بند از ماده 91 قانون مالیاتهای مستقیم، حقوق بازنشستگان از جمله بازنشستگان تامین اجتماعی از پرداخت هر گونه مالیات بر درآمد معاف شده است.

نحوه محاسبه مالیات بر حقوق کارکنان دولتی و غیر دولتی چگونه است؟

مالیات بر حقوق چگونه محاسبه میشود؟ جزء (۵) بند (الف) تبصره (۱۲) قانون بودجه سال ۱۴۰2 کل کشور درباره میزان مالیات حقوق اینطور میگوید:

سقف معافیت مالیاتی سالانه موضوع ماده (۸۴) قانون مالیات های مستقیم در سال ۱۴۰2 مبلغ هفتاد میلیون (100,000,000 ) ریال تعیین میشود.

نرخ مالیات بر درآمد حقوق کارکنان دولتی و غیردولتی اعم از مجموع مندرج در احکام کارگزینی شامل حق شغل، حق شاغل، فوق العاده مدیریت و فوق العاده مستمر و غیرمستمر و سایر پرداختی ها و کارانه به استثنای عیدی پایان سال به شرح زیر است:

۱-۵- نسبت به مازاد صد میلیون ( 100,000,000 ) ریال تا یکصد و چهل میلیون (140,000,000 ) ریال، ده درصد (10%)

۲-۵- نسبت به مازاد یکصد و چهل میلیون (140,000,000 ) ریال تا دویست و سی میلیون (230,000,000 ) ریال، پانزده درصد (۱۵%)

3-5- نسبت به مازاد دویست و سی میلیون (230,000,000 ) ریال تا سیصد و چهل میلیون (340,000,000) ریال، بیست درصد (۲۰%)

۴-۵- نسبت به مازاد سیصد و چهل میلیون (340,000,000) ریال به بالا، سی درصد (۳۰%)

لطفا برای اطلاعات بیشتر به لینک های زیر مراجعه کنید:

اظهارنامه الکترونیکی مالیات املاک

مالیات بر ارزش افزوده طلا

مالیات شرکت های خدماتی

جهت کسب اطلاعات بيشتر و مشاوره رايگان ميتوانيد با

موسسه حقوقي ثبت سفير تماس بگيريد